Foto: Evgeniyqw/Shutterstock

Hoeveel denk je dat bitcoin waard kan worden? Die vraag heb ik door de jaren heen heel vaak gekregen en ook voor mezelf proberen te beantwoorden. Het meest eerlijke antwoord is dat ik het ook niet zeker weet. Er zijn ontelbaar veel factoren die de bitcoin koers kunnen beïnvloeden en als ik één ding heb geleerd dan is het dat zekerheid niet bestaat. Het enige wat je kan doen om een mogelijk antwoord op deze vraag te vinden is door bitcoin te vergelijken met de alternatieven.

In mijn optiek moet je om iets over de potentiële waarde van bitcoin te kunnen zeggen altijd beginnen met de vraag: wat is geld?

Wat is geld?

Geld is in essentie niets meer dan een gedeelde database die we als mensheid gebruiken om bij te houden hoeveel we bij elkaar in het spreekwoordelijke krijt staan. Je kunt met het geld op je rekening de tijd van andere mensen en de producten van de tijd van andere mensen kopen. Als jij naar je werk gaat, dan ruil je in feite jouw kostbare tijd in voor geld. De beste manier om geld te beschrijving is als de batterij van onze tijd. Het is een middel dat we gebruiken om onze tijd en energie in te bewaren.

Dat maakt schaarste in mijn ogen de belangrijkste eigenschap van geld. Het probleem met fiatgeld (onze euro en de dollar) is dat het allesbehalve schaars is. Overheden en banken hebben het monopolie om onbeperkt nieuwe eenheden van dat geld in omloop te brengen en doen dat ook. Wat ervoor zorgt dat de koopkracht van ons geld (lees: onze tijd en energie) in waarde daalt.

Omdat schaarste de belangrijkste eigenschap is voor geld heeft de mensheid door de geschiedenis heen altijd gekozen voor grondstoffen die van nature schaars zijn. Vanuit dat oogpunt is het ook geen verassing dat goud overal ter wereld is komen bovendrijven als de dominante vorm van geld. Daar is pas in de vorige eeuw op wereldwijde schaal verandering in gekomen met de introductie van overheidsgeld of fiatgeld.

Wat overheden alleen maar gelukt is omdat het niet eenvoudig is om goud te transporteren. Banken beloofden het goud van de mensen netjes te bewaren en gaven briefgeld uit dat het goud in de kluizen van de banken vertegenwoordigde. Dit briefgeld was een stuk eenvoudiger te transporteren. Het duurde niet lang voordat er meer briefgeld in omloop was dan goud in de kluizen van banken, wat ons uiteindelijk bij het ongedekt fiat geldsysteem heeft gebracht.

Het bijzondere aan bitcoin is dat we voor het eerst een vorm van geld hebben die absolute schaarste kent (het maximum van 21 miljoen bitcoin) en tegelijkertijd binnen 10 minuten van de ene naar de andere kant van de wereld verplaatst kan worden. Waar goud uiteindelijk faalde vanwege de beperkte transporteerbaarheid, lijkt bitcoin dat probleem op te lossen. Objectief gezien kan je beargumenteren dat bitcoin de beste vorm van geld is die we ooit hebben gehad. Maar welke waarde moeten we daarop plakken?

Bitcoin als digitaal goud

De makkelijkste manier om de waarde van bitcoin beter te begrijpen is door het te vergelijken met goud. Mensen investeren in goud vanwege de natuurlijke schaarste van het edelmetaal die beschermt tegen de inflatie van de geldhoeveelheid van fiatgeld. Bitcoin kent met een maximum van 21 miljoen eenheden dat is vastgelegd in de computercode van de software, die wordt beschermd door een netwerk van duizenden computers over de hele wereld, absolute schaarste. Voor het eerste in de geschiedenis hebben we een (digitale) grondstof waarvan we precies weten hoeveel er in omloop komt.

De totale hoeveelheid goud in de wereld heeft op het moment van schrijven een marktwaarde van 12,756 biljoen Amerikaanse dollars. Terwijl de marktwaarde van bitcoin op het moment van schrijven ligt op ongeveer 502,6 miljard Amerikaanse dollars. Wat betekent dat de markt voor bitcoin gelijk is aan ongeveer 3,94 procent van de totale goudmarkt. Als bitcoin erin slaagt om op gelijke hoogte te komen met goud, dan brengt dat de bitcoin koers naar 654.822 dollar per bitcoin.

Persoonlijk ben ik ervan overtuigd dat bitcoin het in zich heeft om goud op termijn ‘in te halen’ en in ieder geval dit niveau te bereiken. Dat klinkt op zichzelf misschien niet heel realistisch, maar laat me dat onderbouwen door bitcoin objectief met goud te vergelijken.

Schaarste

Het eerste punt waarop ik bitcoin en goud met elkaar vergelijk is de schaarste. De goudvoorraad groeit al sinds mensheugnis met ongeveer 1 tot 2 procent per jaar. Het is onwaarschijnlijk dat daar op korte termijn iets aan verandert. Bitcoin daarentegen heeft een maximum van 21 miljoen eenheden. Daarna is het klaar en komen er nooit meer bitcoin bij. Wat betekent dat je in theorie alleen al op basis van de schaarste 1 tot 2 procent van je koopkracht verliest als je goud verkiest boven bitcoin.

Als we uitgaan van een inflatie van 1 procent per jaar voor goud; dan verlies je met goud over een periode van 40 jaar tijd → 1 * 1,01^40 = ~48,9 procent van je koopkracht ten opzichte van bitcoin.

Transactiekosten

Het tweede punt waarop je goud en bitcoin met elkaar kunt vergelijken is op basis van de transactiekosten. Het bijzondere aan bitcoin is dat je voor een paar dollarcent een transactie kunt inschieten en het gewicht van de transactie geen verschil maakt. Voor de miners maakt het geen verschil of je voor 100 euro of 100 miljard euro aan bitcoin wil versturen. De transactiekosten blijven altijd hetzelfde en zijn, zeker in vergelijking met die van fysiek goud, niet hoog.

Wil jij goud naar de andere kant van de wereld versturen? Dan ben je aan het waardetransport en de beveiliging al snel een klein percentage van je vermogen kwijt. Om goudstaven van Amsterdam naar New York te versturen moet je betalen. Daarbij komt dat goud niet binnen 10 minuten aan de andere kant van de wereld kan zijn, zoals dat met bitcoin wel het geval is.

Opslagkosten

Het derde en laatste punt waarop je goud en bitcoin met elkaar kunt vergelijken zijn de opslagkosten. Om je goud te bewaren ben je al snel aangewezen op het huren van een kluis en daar zijn kosten aan verbonden. De fysieke aard van goud maakt dat je onvermijdelijk kosten moet maken voor het bewaren van je fortuin. Voor bitcoin gaat dat niet op. Na de transactiekosten staan je bitcoin in principe veilig in de gedeelde database en hoef je geen extra kosten te maken om ze te beveiligen.

Samenvattend: bitcoin versus goud

Deze drie factoren bij elkaar maken dat goud een significant minder efficiënte vorm van geld is dan bitcoin. Dat wil zeggen dat je door goud te verkiezen boven bitcoin ieder jaar een percentage van je koopkracht verliest door inflatie (het argument over schaarste), door transactiekosten en door de opslagkosten van goud. Langzaam maar zeker druipt er zo waarde uit je goud weg waar je bij bitcoin geen last van hebt. Vanuit dat perspectief bezien is bitcoin een significant betere vorm van geld dan goud.

Goud heeft door de geschiedenis heen het geluk gehad dat er nooit een beter alternatief was. Nu is er bitcoin en op basis van onder andere de bovenstaande argumenten acht ik de kans groot dat goud de huidige voorsprong op bitcoin niet weet vast te houden. Wat de bitcoin koers in potentie brengt op 654.822 dollar per bitcoin.

Bitcoin zuigt alle monetaire waarde op

Gaat bitcoin daar stoppen? Persoonlijk denk ik van niet en zie ik het inhalen van goud pas als het begin voor bitcoin. Dat heeft met name te maken met het feit dat fiatgeld aan het falen is als geld. Steeds meer mensen begrijpen dat hun geld niet veilig is op de spaarrekening en kiezen ervoor om te beleggen. Zonder nadenken investeren de meeste mensen iedere maand hun geld in indexfondsen en heeft een groot deel van de Nederlanders geld in vastgoed zitten.

Omdat sparen in fiatgeld vanwege inflatie niet meer loont, gaan mensen op zoek naar andere vormen van schaarste om in te sparen. Zo vervult een indexfonds op dit moment voor velen de spaarfunctie van geld.

Indexfondsen versus bitcoin

Vraag aan de gemiddelde belegger waar ze iedere maand hun geld instoppen en de meesten zullen je vertellen dat ze kiezen voor indexfondsen. Een aandeel Apple is in de afgelopen 5 jaar met 520 procent gestegen. Een aandeel Google is in de afgelopen 5 jaar met 270 procent gestegen. Een aandeel Microsoft is in de afgelopen 5 jaar met 449 procent gestegen.

Begrijp me niet verkeerd, dit zijn stuk voor stuk bedrijven die het in hun respectievelijke markt fantastisch doen. Maar het falen van fiatgeld is voor een groot deel verantwoordelijk voor de enorme stijging van deze aandelen. Apple is in de afgelopen 5 jaar misschien een beter bedrijf geworden, maar je gaat mij niet vertellen dat ze op dit moment 520 procent beter zijn dan 5 jaar geleden.

Geldcreatie en de inflatie die als gevolg daarvan ontstaat (klik hier voor mijn laatste artikel over inflatie) zorgt ervoor dat mensen iedere euro die ze binnenkrijgen zo snel mogelijk willen investeren in schaarste. Men gaat simpelweg investeren in alles wat de overheid niet kan bijdrukken. Aandelen zijn zo voor een gedeelte de functie van geld als spaarmiddel gaan vervullen.

Het probleem is dat aandelen geen geld zijn en dat er aan het investeren in aandelen risico’s kleven die normaal gesproken niet aan geld plakken. Een bedrijf kan fouten maken en failliet gaan. Geld daarentegen is slechts een database. Het is pure schaarste waar geen extra risico aanzit. Koop je vandaag een klomp goud? Dan is dat over 50 jaar nog steeds een klomp goud. Koop je vandaag een aandeel Apple? Dan moet je nog maar afwachten hoe het bedrijf er over 50 jaar voorstaat.

Een groot deel van de waarde van veel beursgenoteerde bedrijven is monetaire waarde die daar alleen zit omdat er geen beter en veiliger alternatief is om te ontsnappen aan inflatie. Bitcoin is in mijn ogen dat alternatief. Steeds meer mensen zien dat en stappen over op bitcoin als spaarmiddel waardoor het mij niet zou verbazen als steeds meer van de monetaire waarde die momenteel in aandelen zit naar bitcoin zal vloeien.

Vastgoed versus bitcoin

Voor vastgoed geldt in principe hetzelfde verhaal als voor goud. Buiten het feit dat het in mijn ogen onethisch is om in vastgoed te investeren, je drijft daarmee immers de prijs voor woonruimte op voor de rest van de samenleving, is het volgens mij inferieur aan de schaarste van bitcoin. Mensen investeren in vastgoed vanwege de schaarste. Laten we de schaarste van vastgoed eens vergelijken met de schaarste van bitcoin.

Schaarste

Bitcoin heeft een maximum van 21 miljoen eenheden, waardoor de schaarste van bitcoin absoluut is. Vastgoed daarentegen kan in theorie onbeperkt bijgebouwd worden. Verreweg het grootste deel van de aarde is nog niet bebouwd en we kunnen in de grote steden altijd verder de lucht inbouwen. Waardoor de schaarste van vastgoed allesbehalve gegarandeerd is. Het is in mijn ogen bijna stupide om te denken dat vastgoed altijd schaars zal blijven op de lange termijn.

Onderhoudskosten

Bitcoin heeft praktisch nul onderhoudskosten, behalve dat je moet zorgen voor een goede beveiligingsopzet, waar je hoogstens tweehonderd euro voor kwijt bent. Vastgoedobjecten daarentegen vergen veel onderhoud om ze qua kwaliteit op hetzelfde niveau te houden. Je kunt niet vandaag een huis neerzetten en daar vervolgens 50 jaar niets aan doen. Ieder jaar ben je een percentage van de waarde kwijt om je vastgoedobject te onderhouden.

Liquiditeit

Bitcoin kan je overal ter wereld binnen een paar seconden verkopen. Voor vastgoed gaat die vlieger niet op. Om een vastgoedobject in Amsterdam te verkopen, heeft de koper in ieder geval kennis van de markt nodig en ben je vaak in ieder geval een paar dagen bezig om je geld te krijgen. Iedere bitcoin is inwisselbaar, terwijl ieder vastgoedobject uniek is. Dat maakt het een stuk lastiger om je vastgoed zomaar te verkopen als je ineens geld nodig hebt.

Samenvattend

Alles bij elkaar kom je in de vergelijking tussen bitcoin en vastgoed bij dezelfde conclusie uit als met de vergelijking tussen bitcoin en goud. Vanwege de beperkingen van vastgoed is het een inferieure vorm van schaarste ten opzichte van bitcoin. Op meerdere manieren ‘lekt’ vastgoed waarde waar dat bij bitcoin niet het geval is.

Wat betekent dit voor de waarde van bitcoin?

Hoeveel een bitcoin precies waard gaat worden is lastig te zeggen, maar de kans is in mijn ogen meer dan aanwezig dat zowel aandelen als vastgoed op de lange termijn hun monetaire waarde verliezen aan bitcoin. Dat wil zeggen dat alle waarde die momenteel in deze assets zit die niet puur met de onderliggende waarde van het aandeel of het vastgoed te maken hebben naar bitcoin zal vloeien. Simpelweg omdat bitcoin objectief gezien een betere vorm van schaarste en daarom een betere vorm van geld is.

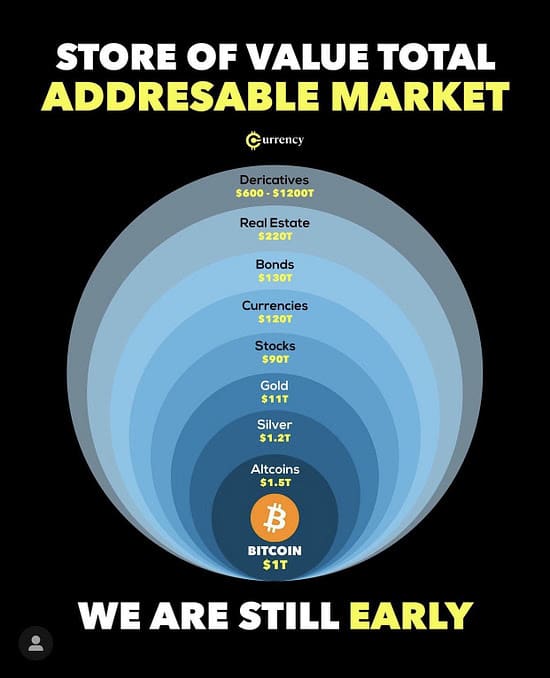

Zie de bovenstaande afbeelding om je een idee te geven van de potentiële waarde van bitcoin. Stel dat bitcoin het voor elkaar krijgt om goud in te halen, dan komt de marktwaarde van bitcoin op ongeveer 12 biljoen dollar uit. Tel daar vervolgens 10 procent van de 90 biljoen die momenteel in aandelen zit bij op en je zit al op 20 biljoen dollar. Daarna pakken we nog 10 procent van de 120 biljoen die momenteel in valuta zit en we zitten op 32 biljoen dollar. Hetzelfde doen we voor obligaties – die momenteel een negatieve reële rente opleveren – en je zit op 45 biljoen dollar. Daarna komt vastgoed met 220 biljoen dollar waarvan 10 procent betekent dat we op 68 biljoen dollar komen met bitcoin.

68 biljoen dollar gedeeld door 21 miljoen bitcoin = ~3.238.095 dollar per bitcoin

Dit is natuurlijk pure bierviltjes-wiskunde, maar ik doe het alleen om een beeld te schetsen van de potentie die bitcoin in mijn ogen heeft. Dit is de markt die bitcoin op de lange termijn gaat aanvallen en waar het al bijna 13 jaar langzaam marktaandeel van afsnoept. Om tot dit duizelingwekkende bedrag van meer dan 3 miljoen dollar per bitcoin te komen hebben we nog een lange weg te gaan. Die weg zit vol met onzekerheden en obstakels waardoor het nog maar moet blijken of bitcoin deze potentie uiteindelijk waar kan maken. Uiteindelijk denk ik dat bitcoin een investering zonder plafond is, maar wel eentje waar op dit moment nog enorme risico’s aan kleven. Zie dit dan ook niet als een aanbeveling of een wetenschappelijke onderbouwing voor de potentiële waarde van bitcoin, maar puur als een leuk gedachte-experiment.

Gratis nieuwsbrief

Meer van dit soort content? In mijn gratis nieuwsbrief genaamd De Geldpers schrijf ik regelmatig over bitcoin, de wereldeconomie, mijn beleggingen in aandelen, fysiek goud en nog veel meer op financieel gebied.