Foto: BEST-BACKGROUNDS/Shutterstock

Bitcoin en de grote beursindices hebben moeite om door te stoten naar overtuigende nieuwe all-time highs. Sinds de lokale dieptepunten van april, die het gevolg waren van de handelsoorlog van Trump, zijn de koersen flink gestegen:

- De S&P 500 steeg met 30%

- De Nasdaq met 39%

- De zogeheten Magnificent Seven met 43%

- Bitcoin won zelfs 46% aan waarde

Beleggers nemen winst

Na zo’n snelle stijging is het volgens analisten niet vreemd dat de markten nu consolideren. Veel beleggers kiezen ervoor om tussentijds winst te nemen. Op korte termijn is de verwachting dat markten geen duidelijke richting kiezen, mede omdat de aandacht opnieuw uitgaat naar het handelsbeleid van Trump.

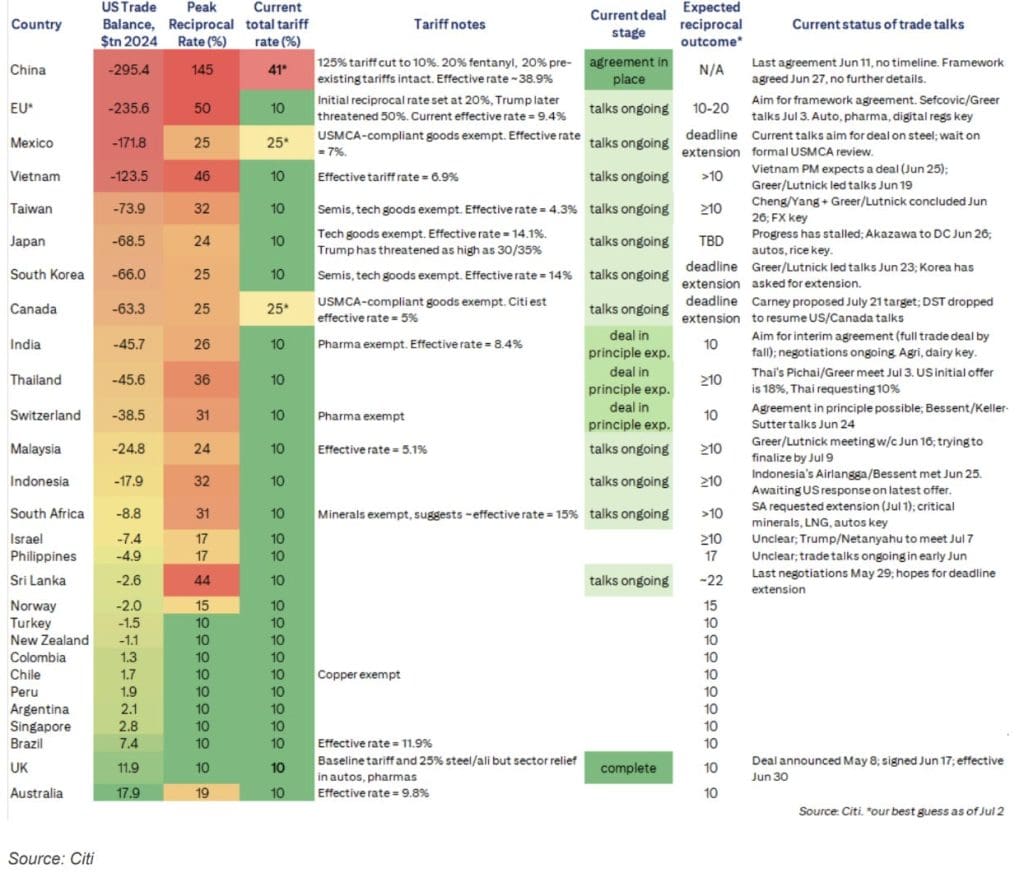

Investeringsbank Citi bracht de gevolgen van deze handelsoorlog in kaart. De onzekerheid die hiermee gepaard gaat, zorgt doorgaans voor terughoudendheid bij beleggers. Toch denken veel marktvolgers dat een hervatting van de bullmarkt waarschijnlijk blijft.

Trump draait het begrotingsbeleid om

Belangrijkste reden daarvoor is het economische beleid van de Amerikaanse president. De oorspronkelijke belofte om te bezuinigen is ingeruild voor maximale stimulering. Trump wil de economie sneller laten groeien dan de schuldenberg, en zet daarvoor alle middelen in.

De Amerikaanse dollar is daardoor in een vrije val beland. Vergeleken met een mandje van grote handelsvaluta is de dollar met meer dan tien procent gedaald, de grootste daling sinds 1973. Een zwakke dollar maakt Amerikaanse producten goedkoper in het buitenland, maar zet andere landen onder druk.

Voor Europa betekent een sterke euro dat exporteurs marktaandeel verliezen. De verwachting is daarom dat ook de Europese Centrale Bank zich genoodzaakt ziet het beleid te versoepelen. Renteverlagingen of andere stimuleringsmaatregelen zijn daarbij waarschijnlijk. Voor landen als Japan en China geldt hetzelfde.

Weinig signalen van een recessie

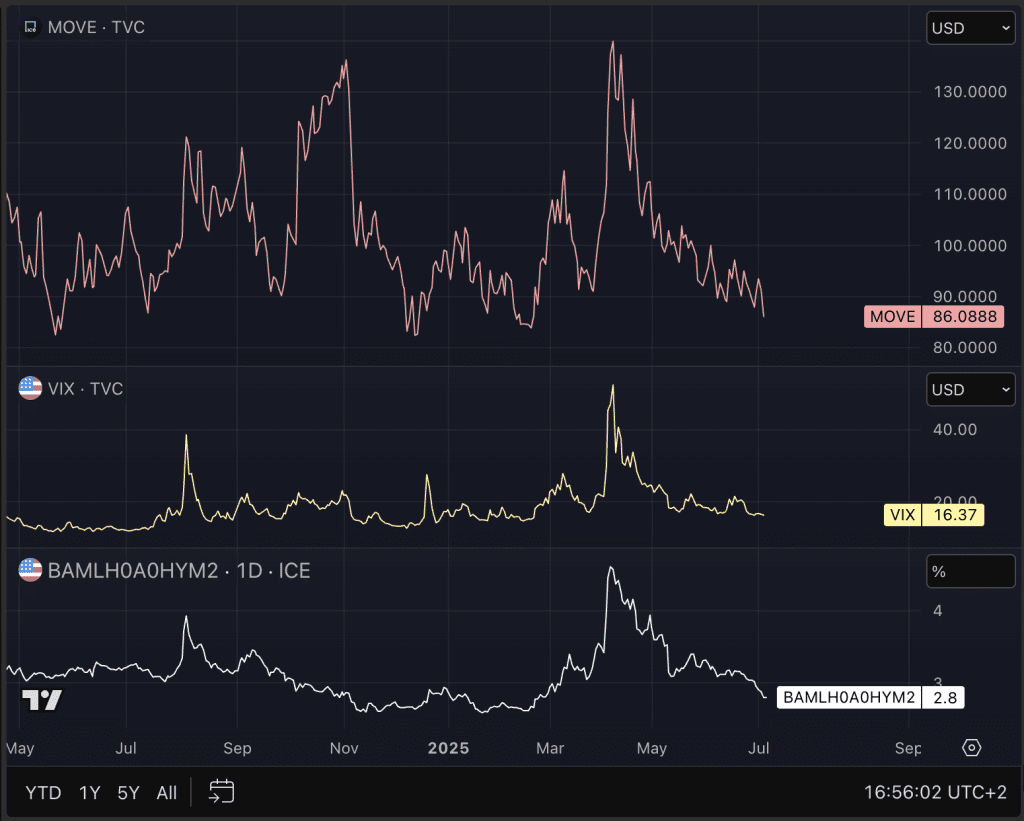

De kans op een wereldwijde recessie lijkt daarmee voorlopig klein. Ook in de Verenigde Staten zijn er op dit moment geen signalen dat de economie afkoelt. Dat blijkt onder meer uit indicatoren als de MOVE index (voor obligaties), de VIX (volatiliteit op aandelenmarkten) en de zogeheten credit spreads, het renteverschil tussen staatsleningen en bedrijfsobligaties.

Al deze indicatoren staan op lage niveaus, wat erop duidt dat de markten veel vertrouwen hebben in de economie en dat er veel kapitaal beschikbaar is voor investeringen. Volgens analisten wijst dat op een omgeving waarin beleggers risico durven nemen, en waarin de voorwaarden gunstig zijn voor verdere koersstijgingen.

S&P 500 blijft favoriet

Marktanalist Warren Pies wijst op een ander opvallend gegeven. In de S&P 500 zijn inmiddels bijna honderd bedrijven te vinden die een rendement van meer dan twintig procent behalen op iedere dollar die zij investeren. Volgens hem is dit een belangrijke reden waarom de Amerikaanse beursindex, ondanks de hoge waardering, zo populair blijft.

Appreciate that…

Much fewer stocks producing high ROIC back in the 90s…No market analog for where we are today. pic.twitter.com/fi3rWw8NG5

— Warren Pies (@WarrenPies) July 7, 2025

Volgens Pies is de S&P 500 in feite een wereldwijde kwaliteitsindex, waarin alleen de sterkste bedrijven zijn vertegenwoordigd. Dat maakt een hogere waardering in zijn ogen gerechtvaardigd.

Bitcoin en goud als neutrale assets

Het blijft lastig om precies in te schatten hoe de machtsverhoudingen in de wereld zich ontwikkelen. Precies om die reden zijn bitcoin en goud interessante assets voor beleggers op dit moment. Zeker als centrale banken wereldwijd blijven stimuleren en liquiditeit in overvloed beschikbaar blijft, kan dat gunstig uitpakken voor de twee spaar-assets.

De vooruitzichten lijken dus overwegend gunstig voor de bitcoin koers. Met name op de iets langere termijn.